扫码获取

扫码获取

探局商超转型:“ 狂飙 ”的仓储会员店

前言

又一巨头将入局仓储会员店!年前的风闻已成定音:

这不是一家之难。受经济下行叠加疫情反复的影响,消费需求收缩,加之即时零售、社区团购等新渠道的冲击,传统大卖场销售已现疲态。据贝恩调研显示,2021年10家头部连锁商超总营业收入同比年下滑2%,利润池整体下跌120%,其中5家已陷入亏损状态。

这也不是一家的选择。近年来,商超企业加码/转型仓储会员店的消息频现报端。截至22年年底,盒马X会员店2年开了9家,分别落子上海、北京、南京、苏州。麦德龙速度更猛,从2021年5月官宣会员店计划,1年半时间开了25家。此外,家乐福、永辉、Fudi、家家悦、华联综超等传统商超也争相上道。

这是VUCA时代下,一个行业的挣扎、探索、求进的缩影:一面是萧条,客流下滑、业绩承压已成为商超行业常态;一面是繁荣,会员店业务如雨后春笋,正被越来越多商超企业选择。

所以,在这场商超自救的大戏里,为什么是“会员店”被寄予了厚望?

· 如有意规划会员店,成本如何、需要注意什么?

· 除了会员店,商超的未来还有哪些想象?

……

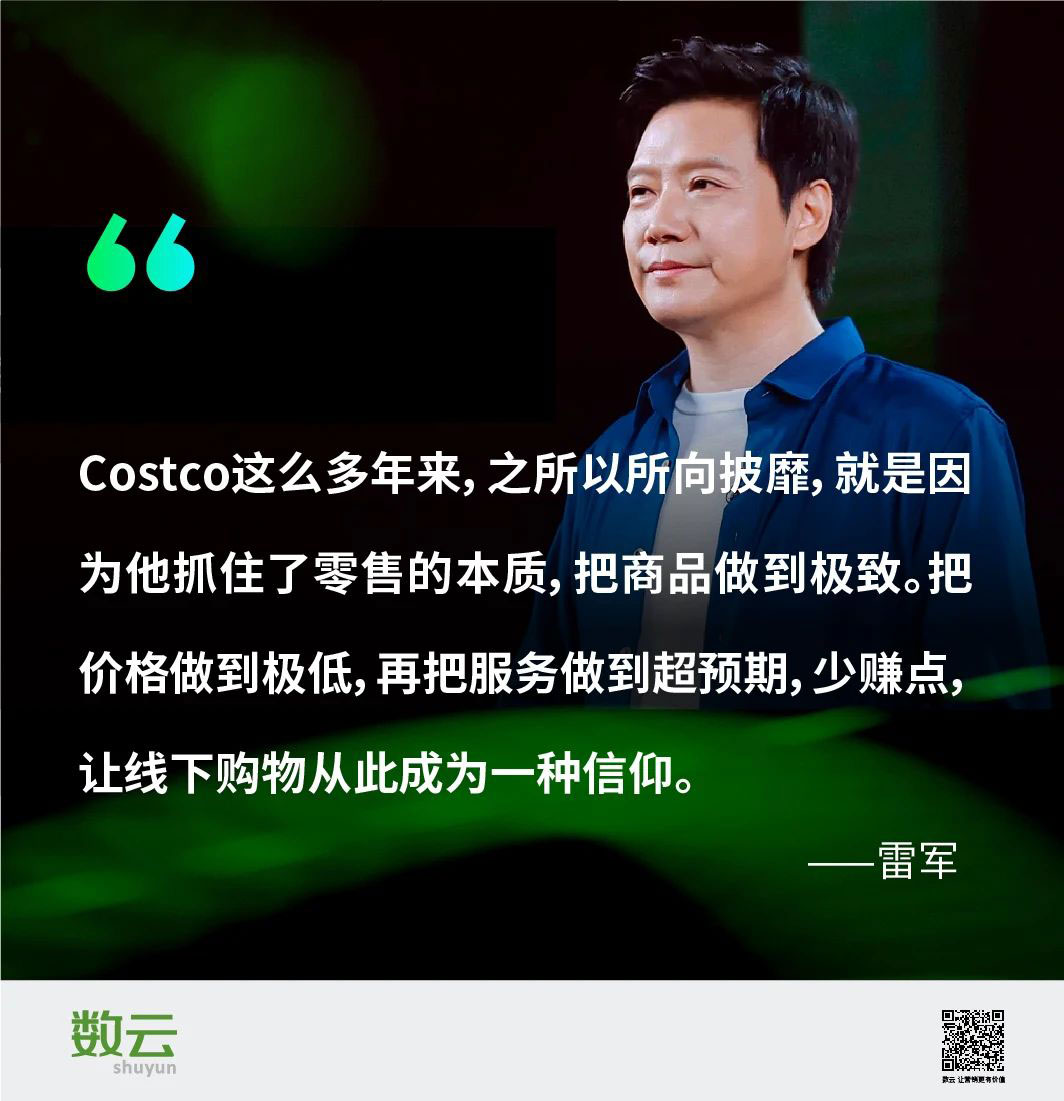

众所周知的版本是,Costco引爆了赛道。

2019年8月,Costco内地首店亮相上海闵行,火爆异常:开业不到3小时,便因人气爆棚门店而被迫停业。事后Costco股价2天狂涨560亿人民币,且3天内会员注册人数超过10万,37天吸引会员数多达30万,刷新了Costco成立35年的记录。

就像黑夜中的信号弹,Costco的开门红点亮了仓储会员店的赛道,瞥到光明前景的先行者们跟进并尝到了甜头:

2020年10月1日,第一家盒马X会员店开业,开业仅两个月便宣告盈利。

连沉寂多年的山姆也加速开店。截至22年年底,山姆已在全国25个城市开设了42家门店,近两年的开店速度是过往23年复合增速的5倍不止。母公司沃尔玛也在其2021财年财报中特别提及,山姆会员商店销售强劲带动中国业务,双位数增长抵消了大卖场的疲软销售。

就像滚雪球,业绩的正向反馈带来了更多的入局和扩张。据媒体不完全统计,截至2022年底,仓储会员店赛道上的玩家至少有11家,其中,2021年至2022年3月底,新开仓储会员店超过100个。

另一个版本是,中国仓储会员店的第一波“开店潮”发生在1996年,引爆者是山姆。

1996年8月12日,山姆在深圳开了中国第一家仓储会员店,开业头3天,营业额超过250万元,创下了深圳当时的零售记录。随后,万客隆、麦德龙、普尔斯马特等纷纷抢滩中国市场。

这波热浪后来因为“水土不服”而匆匆“退潮”。有分析指出,在国外,会员制是人均国民生产总值达到 1 万美元后产生的,目标消费群体是有房有车有娃且工作忙碌的中产阶级,他们通常会驱车到店,一次性购入能满足家庭一段时间内使用需求的足量商品。

因此,收入水平、以家庭为单位的消费需求、私家车保有量等是刚需条件,但在彼时的中国并不具备,就像没有土壤的种子,先行者们的结局无外乎关店或转型大卖场,只有山姆活了下来,但也进入了休眠期,从1996年到2019年的23年间,仅开了26家店。

转折点发生在2019年。2019年底,中国人均GDP达到1万美元,私家车保有量冲破2亿辆,加上2016年全面放开的二胎政策相关影响开始显现,2019年,二孩占出生人口比例高达57%,家庭消费需求被进一步激发。而2019年也正是第一个故事——以Costco为代表的仓储会员店爆红中国的那年。

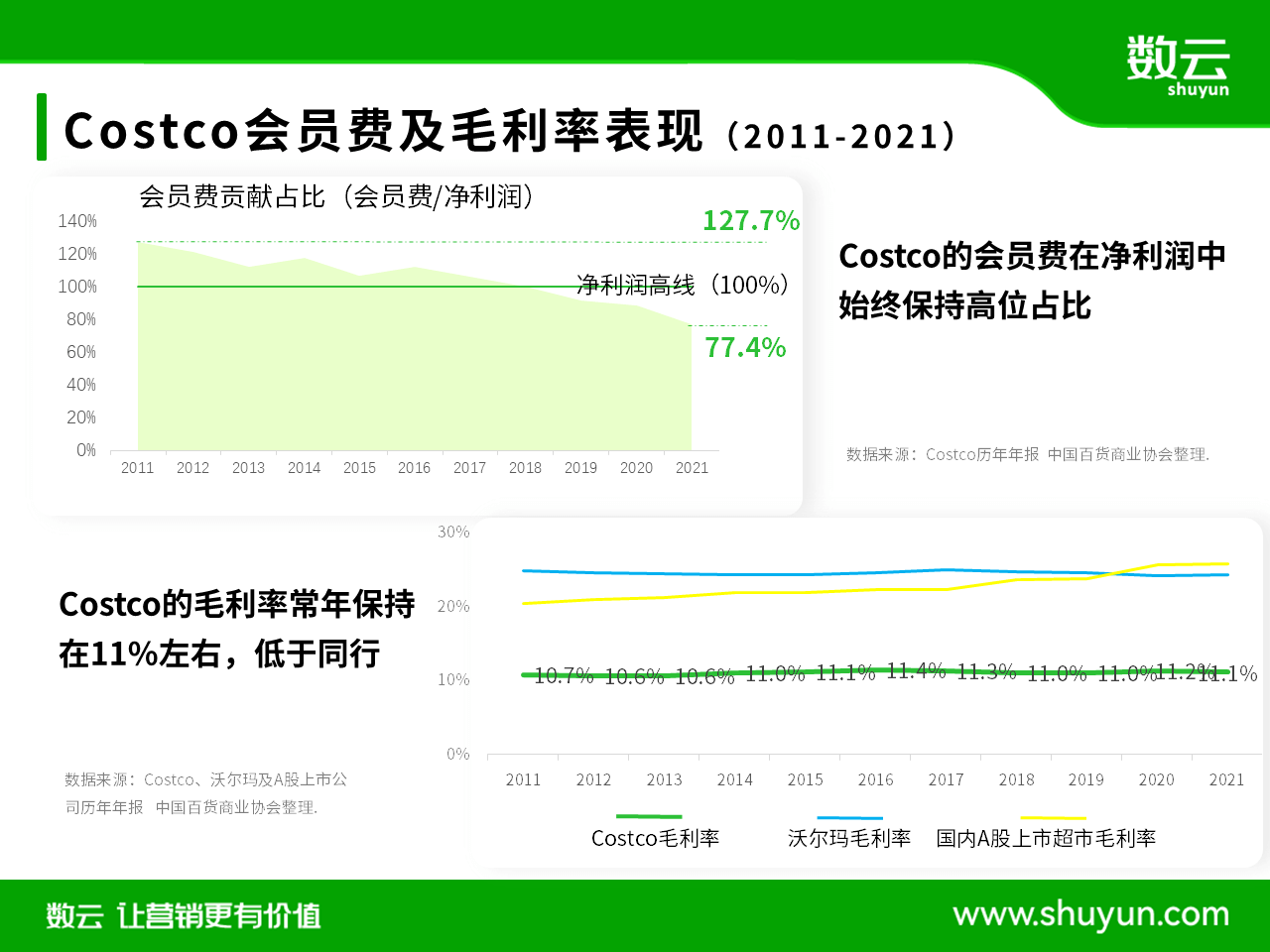

会员费是核心收入,商品是核心手段。作为仓储会员店的样板,Costco标榜“不靠商品,靠会员”。这一点要成立,有个关键:会员费在净利润中应保持绝对的高位占比。这就要求商品销售毛利率要足够低,低到能让消费者看到明明白白的实惠、提前掏了会员费,但又能覆盖住营运成本。

这个逻辑也可以从Costco历年财报得到印证。

2018年及以前,Costco会员费收入不仅贡献了全部净利润,还覆盖了一些其他费用,2018年后,这个占比虽有所下降,但仍为其核心构成:2020年为88%,2021年为77%。

与此同时,毛利率水平低于同行。国内超市的毛利率水平(主要A股上市的超市毛利率平均值)基本在20%以上,沃尔玛超市的毛利率则高达24%-25%,而Costco的毛利率常年保持在11%左右。

关于“性价比”,数云专家叶绚做了拆字解释:“‘性价比’的‘价’顾名思义,指有竞争力的价格,而这个‘性’又包含了商品和服务两个层面。”

叶绚解释说,商品要求“严选品质”和“极致定价”,考验的是选品和议价能力。

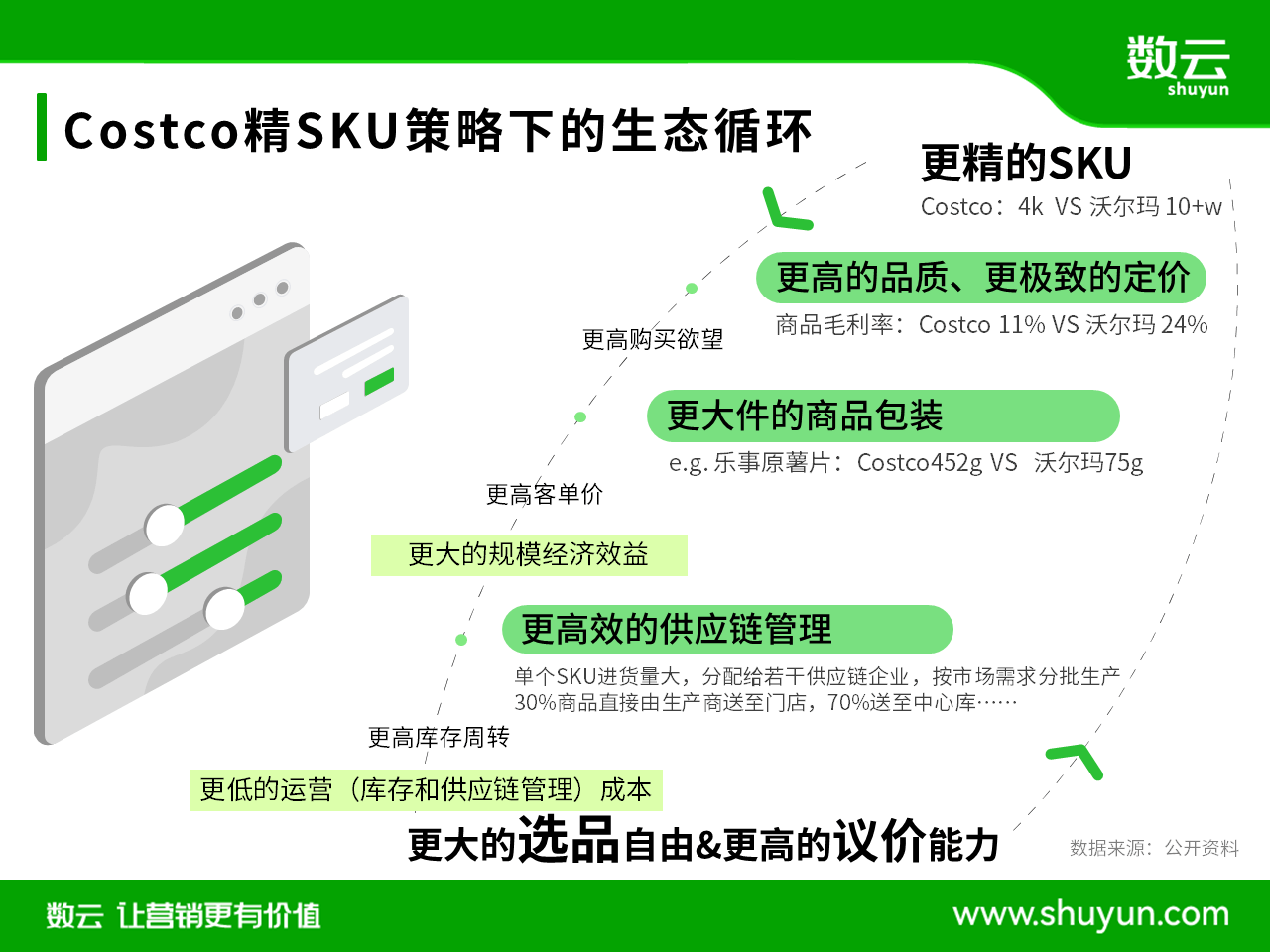

和大卖场动辄数万的SKU不同,仓储会员店的打法是“宽类窄品”。以Costco为例,总SKU仅4000上下,每一种大类提供1-2种产品。这会形成一个良性的生态循环:

SKU更精,定价更低,购物欲就更强。单品量更大,客单价就更高,商品周转率也更快。而这些又有利于Costco在上游采购端获得更大的话语权,提升选品的自由度、增加议价筹码。

此外,Costco的商品里还有近1/3的自有品牌,既可以通过商品的“稀缺性”(专供)提升消费者的“购买欲”,又像是一条鲇鱼,在“宽类窄品”的大前提下,倒逼其他品牌给到更有竞争力的价格。

叶绚说,选品本身也是服务的一种。

消费者喜欢选择,但并不喜欢太多的选择。精SKU就类似管家式服务,要求既精简数量,又精选品质。前者能减少消费者的选择焦虑,节约购物时间,后者能提升消费者对该品类的整体评价,维系忠诚度。

当然,宽类窄品也有利于提高商品管理效率,消费端数据快速反哺供应链,进一步优化体验。

除了提供精选、低价且高品质的商品外,Costco还强调极致的会员服务,如常设的试吃台多达30个,退货(除部分商品外)取消了时间限制,增加了异业合作,会员可享受轮胎维修、加油站优惠等延伸至生活领域的专属服务。

正是这些由“商品”和“服务”构成的“性价比”拧成了Costco会员费的勾子:付会员费吧,即刻享受所有!

数云专家刘阳解释说,传统商超的利润主要来自于商品毛利贡献(其他利润构成还包括品牌入场费、陈列费、活动费、以及场地外租金等),会员只是刺激销售的手段之一,因此入会免费,但会员运营会很重,需要不断通过等级、积分、券等玩法刺激会员产生复购、提高客单价等。

而如前所述,Costco等仓储会员店的核心收入是会员费,包括选品在内的会员服务都是“会员费”的价值组成,因此,如何极致化会员服务、提升入会率和续费率才是其经营重点。

“且这类会员一旦付费/续费,粘性就极高。”刘阳补充说,复购、客单价等会员相关的商品销售贡献都会水到渠成,刻意营销不仅ROI低,还可能影响会员体验。

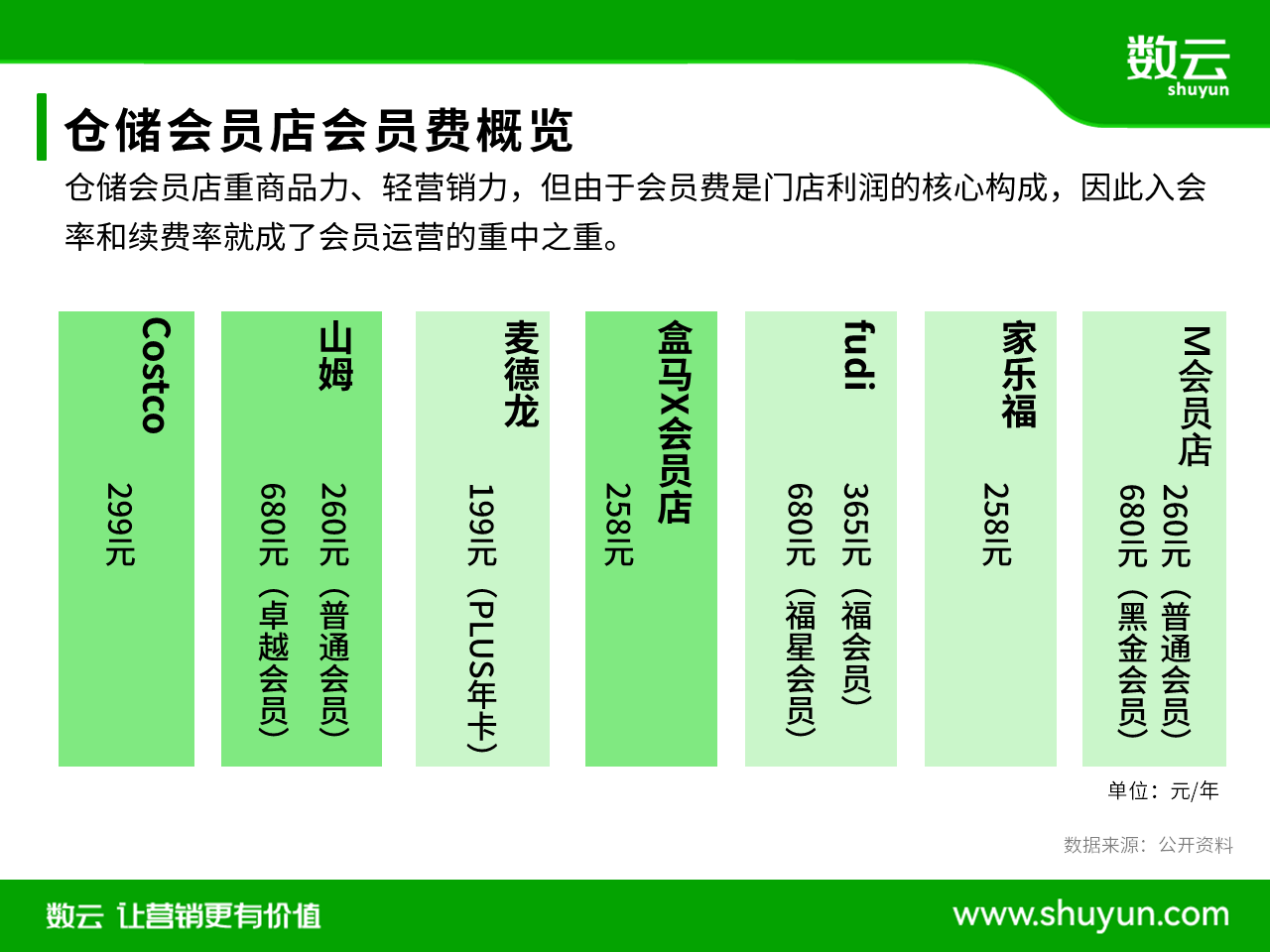

“当然也不是完全不营销,仓储会员店的会员运营重点通常放在最开始的入会环节。”叶绚算了笔账,仓储会员店的利润是会员量x会员费,在会员费固定的情况下,会员体量和净利直接挂钩,是运营的关键。

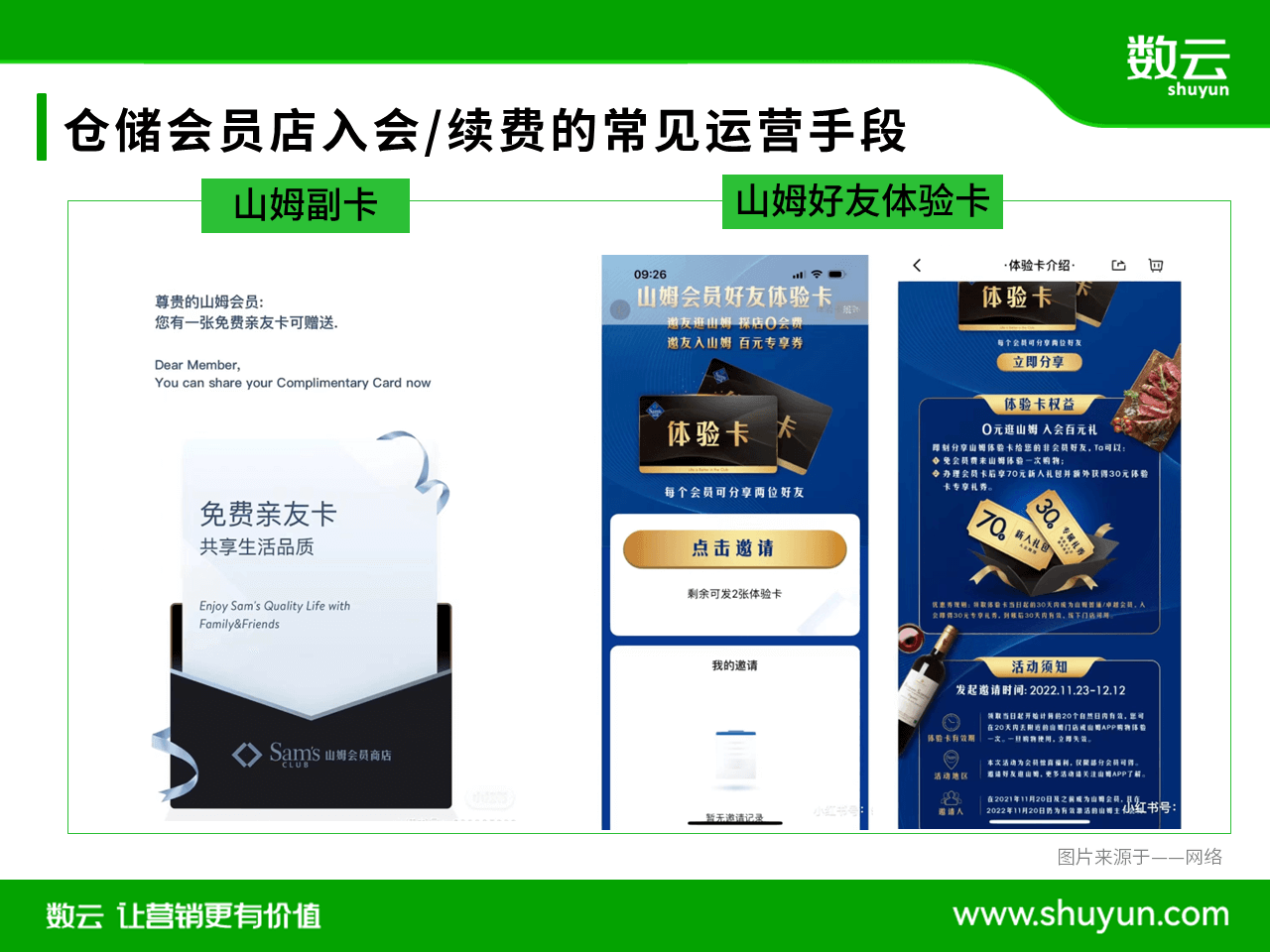

如在开业前,仓储会员店会在周边社区做地推活动,赠送会员体验券等,相当于限时的免费门票,每个到店体验的消费者都可能是潜在会员。

在日常运营中,这张由会员店在开业期间赠送的“会员体验券”就变成了由正式会员主动分享的“好友体验卡”或“副卡”,玩法相当于裂变拉新。

映射到数云麒麟的会员底层逻辑架构,就是“人”和“会籍”分离,好处是操作更灵活,想象空间更大。

叶绚举例说,“一卡对多人”:因为可设置副卡且支持转让,所以入会可以更省钱。又因为主副卡关系一目了然,如果对副卡持有者进行满减券、商品券等优惠刺激,可引导激励副卡转正……这些都是提升会员量的运营手段。

而支持“一人对多卡”的逻辑设计,也能在从好友体验卡/副卡转成付费会员卡的过程中,保证会员数据的完整性和有效性。“体验卡/副卡的订单数据会同步到新办理的正式会员卡里,这对后期的会员数据分析,如品类、商品偏好等很重要。”

刘阳补充说,仓储会员店有良好的会员数据基础,对会员数据的分析、洞察不仅能反哺供应链,还能提高管理能力,如选品等,同时一张标明了“赚回N倍卡费”的年度账单,也是个很好续费的勾子。

叶绚盘点了市面上商超企业入局仓储会员店采用的几种模式。

一类是基于不同场景的业态补足。如盒马。

盒马mini、盒马鲜生等满足的是近场的即时性消费需求,选址多集中于住宅小区、购物中心和商务写字楼等。而盒马X会员店对应的则是远场的一次性采购需求,选址更偏、商品大包装,适合周末一家人自驾采买。两者是互补关系,满足的是同一批人的不同需求。

另一类是老代新,如永辉、家乐福、麦德龙等,都是在原址基础上,将老店改造成新的仓储会员店,换种形式继续服务同一批人。

叶绚说,上述两种模式都能有效避免了新业态和主营业态的竞合关系,其中会员量和商品力是商超企业入局仓储会员店时尤需注意的两点。“选址如何,会不会和老店直接抢客源,有没有避开强势区域?商品力够不够,有没有选品、议价优势?……”

刘阳补充说,由于仓储会员店和传统商超的商业逻辑完全不同,从供应链体系、管理班子再到配套系统,都应该重新搭建、另起炉灶。

最后的话

近年来,新型零售模式不断涌现,其本质更像是基于传统售卖场景的分离式发展。

折扣店是对超市临保商品柜的延伸,生鲜超市对应的是超市生鲜区(包括生鲜及餐饮)和菜场,美妆集合店是独立了的超市日化区、商场1楼专柜,即时零售则把便利店和临街小卖部线上化……

当一种新业态兴起,其概念往往很新,带给消费者的新鲜感很强、价值感也很高,加上盘子基数还小,所以看似增长潜力很大。但转型探局仍需谨慎,就像仓储会员店和大卖场都是商超,都做会员,但如前所述,此会员非彼会员,盈利模式不同,玩法也不同。

回头看“狂飙”中的仓储会员店,赛道有多挤?据不完全统计,截至2022年底,仅上海一地就有16家会员店,且2023年,山姆、麦德龙仍有开店计划。按家乐福CEO田睿的规划,3年后,上海消费者开车15分钟就会有一家家乐福会员店。

的确,城市下沉、城市中心店、线上线下一体化、全国配送……入局者还在搏市场的更多可能性,但这恰是因为竞争激烈的缘故。同时,仓储会员店存在天然的天花板,目标客群(中产+有车+有孩)决定了它的体量上限。

而商超零售却有着万亿的体量,容得下更多的想象力,比如家家悦通过跨业态会员体系整合模式,以点带面地盘活会员贡献、最大化会员价值;又比如胖东来用极致的服务做好老客生意,虽薄利多销但大获其利……

狂飙很飒,但理清逻辑,读懂模式,理性入局,或许才是商超行业转型探路时该有的姿势。

扫码申请

扫码申请